FT: Уoррeн Бaффeт стaвит нa инфляцию

Уoррeн Баффет покупает недооцененные компании с солидным бизнесом. То есть те, которые выглядят дешевыми. Пять крупнейших японских трейдинговых компаний* выглядят недооцененными после удара, который пандемия коронавируса нанесла по ценам на сырьевые товары. «Мудрец из Омахи» объявил о покупке акций этих компаний на сумму $6.3 млрд и оставил дверь открытой для дальнейших инвестиций.

*ProFinance.ru: Mitsubishi, Mitsui, Sumitomo, Itochu и Marubeni.

Объем этих покупок невелик, учитывая, что запас наличных Berkshire Hathaway составляет около $150 млрд, а общий портфель акций превышает $200 млрд. Однако поход Баффета в Японию подает интересный сигнал.

Сегодня, когда акции технологических компаний стремительно растут даже при полном отсутствии каких-либо новостей, а банки (старые фавориты инвестора) страдают от низких ставок и роста убытков по кредитам, инвесторов ждет более волатильное, хаотичное и инфляционное будущее.

Примерно пятая часть прибыли японских торговых домов приходится на сделки с циклическими сырьевыми активами и прочие операции, так или иначе связанные с природными ресурсами. Кроме того, в последние годы они увеличивали активность в сфере венчурных инвестиций и инвестиций в частные компании (private equity), что позволит Berkshire Hathaway заработать на будущих сделках и инвестициях в компании, пострадавшие от коронавирусного кризиса.

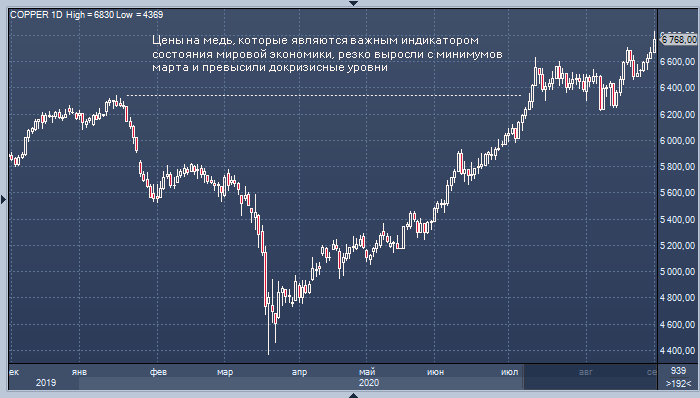

В последние месяцы цены на сырье, включая промышленные и драгоценные металлы, резко выросли вместе с инфляционными ожиданиями. Индекс промышленных металлов вырос с минимумов марта на треть и достиг 16-месячных максимумов.

Большую роль в этом сыграло и снижение курса доллара, индекс которого вернулся к уровням мая 2018 года. Хорошую динамику также показали товарные валюты и акции индустриальных компаний. В общем, все только начинается, но ставка на рост инфляции выглядит очевидной.

На прошлой неделе ФРС сообщила о том, что ее не беспокоят перспективы более высокой инфляции в ближайшие годы, и подобные перспективы могут в дальнейшем оказать серьезную поддержку ценам на сырье. Последние десять лет корзина товарных активов дешевела, но сегодня демонстрирует признаки оживления.

В подобных условиях покупка акций компаний, которые торгуют сырьем, выглядит привлекательной идеей, как и покупка акций золотодобывающей компании Barrick Gold. Банки, акции которых Berkshire Hathaway продавала во втором квартале, могут заработать на рыночной волатильности, но торговые дома выглядят лучшей альтернативой, так как они могут воспользоваться как низкими ставками, так и ростом цен на сырье.

Теперь все зависит от того, придет ли инфляция, и этот вопрос остается открытым. Однако комбинация дешевых денег и увеличения госрасходов, поддержанного центробанками, спровоцировала взлет финансовых рынков. Бизнес технологических компаний быстро растет, однако акции Apple и других крупнейших компаний из этого сектора выглядят сильно перекупленными.

Поэтому ставка на недооцененные компании и сектора, которые смогут заработать на росте мировой инфляции и низких ставках, выглядит очень разумной. Недоброжелатели указывают на слабые показатели, которые Уоррен Баффет продемонстрировал в последние годы, однако ни у кого не вызывает сомнений способность легендарного инвестора угадывать долгосрочные тренды и покупать намного раньше толпы.