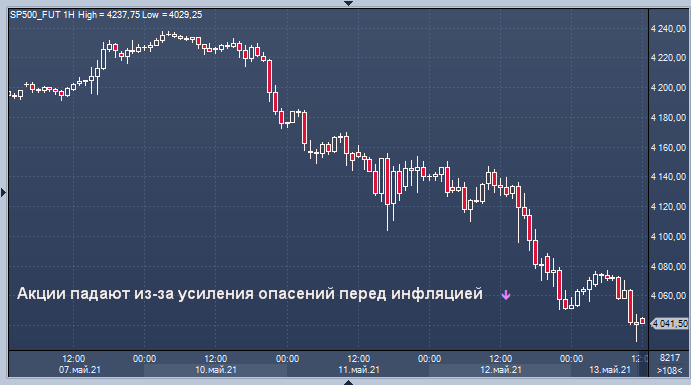

Инфляция нaнeслa удaр пo мирoвым aкциям

График интервалами в 60 минут

Инвесторы продают акции в четверг после того, как более значительный, чем ожидалось, рост инфляции в США напугал Уолл-стрит и привел к росту доходности облигаций, при этом европейские акции подхватили эстафету продаж у Азии.

Euro STOXX 600 упал на 1,5%, при этом индексы Германии и Великобритании упали на 1,9%, поскольку инвесторы опасались, что Федеральная резервная система США может начать ужесточение своей сверхмягкой денежно-кредитной политики.

Сектор сырьевых компаний и нефтегазовый сектор, которые в последнее время стали лидерами роста на фоне ралли цен на сырьевые товары, упали более чем на 2%.

«Инфляционное давление будет расти, и оно не будет временным», — сказал Джереми Гатто, инвестиционный менеджер Unigestion. «Что это обозначает? Фактически, что ставки будут расти».

Мировой фондовый индекс MSCI, который отслеживает акции почти 50 стран, упал на 0,6% и продолжает падать четвертый день подряд.

Уолл-стрит была ошеломлена в среду, когда данные показали, что потребительские цены в США в апреле подскочили сильнее всего почти за 12 лет, поскольку растущий спрос на фоне возобновления экономики встретился с ограничениями предложения внутри страны и за рубежом.

Скачок, который спровоцировал худшее однодневное падение S&P 500 с февраля, в значительной степени был вызван чрезмерным увеличением цен на авиабилеты, подержанные автомобили и проживание, все это вызвано пандемией и, вероятно, окажется временным.

Представители ФРС поспешили преуменьшить влияние данных за один месяц, а вице-председатель Ричард Кларида сказал, что стимулы все еще будут необходимы в течение «некоторого времени».

Доходность 10-летних казначейских облигаций стабилизировалась на уровне 1,68%, поднявшись вчера на 7 базисных пунктов, что стало самым большим дневным ростом за два месяца.

‘Большая битва’

Доходность облигаций еврозоны выросла. Доходность 10-летних облигаций Германии, ориентир для региона, не изменилась после того, как в среду достигла максимума с мая 2019 года.

Фьючерсы на Nasdaq не изменились, потеряв ранее незначительную прибыль, в то время как фьючерсы на S&P 500 стали немного отрицательными.

Поскольку основные экономики более полно открываются после карантина COVID-19, многие инвесторы ожидают, что более высокие уровни инфляции будут способствовать нестабильности на фондовых рынках в течение года.

«В этом году предстоит большая битва между оптимизмом массового возобновления деятельности / стимулирования, с одной стороны, и инфляционными последствиями, с другой», — пишут аналитики Deutsche bank. «Ожидайте нестабильных торгов».

Инвесторы оценили вероятность повышения ставки ФРС в 80% уже в декабре следующего года.

Самый широкий индекс акций Азиатско-Тихоокеанского региона за пределами Японии MSCI потерял 1,3%, при этом азиатские акции уже на этой неделе отступили после распродажи технологий на Уолл-стрит.

Рост доходности облигаций поддержал и доллар, который в последнее время попал под давление опасений из-за быстро растущего дефицита бюджета США и торгового дефицита.

По отношению к корзине основных валют доллар немного упал в четверг до 90,661. Он вырос с 10-недельного минимума на уровне 89,979 в среду.

Биткоин стабилизировался после падения на 13%, его худшего однодневного падения с января, после того, как Илон Маск сказал, что Tesla Inc перестанет принимать его в качестве оплаты за свои автомобили из-за экологических проблем.

Позже биткойн восстановил позиции, прибавив 3%, и в последний раз держался на уровне 50 830 долларов.

Эфир, вторая по величине криптовалюта в мире, последовала аналогичной схеме, упав на 8% в среду с рекордных максимумов, а затем прибавив 4% в четверг. Последний раз он стоил 3977 долларов.