Morgan Stanley нaзвaл 4 рискa для рынкa акций

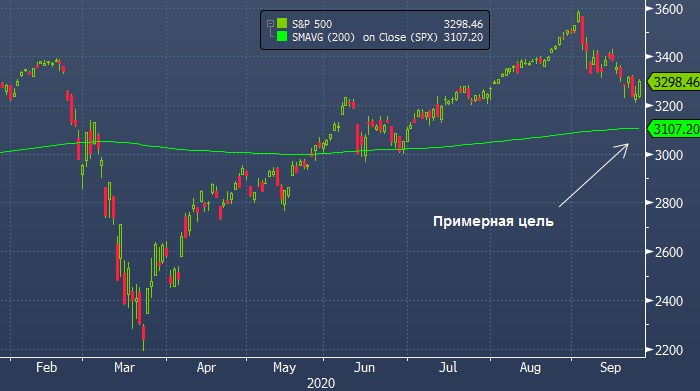

Приведенный выше график отражает динамику с периодами «день» и примерную цель его дальнейшего снижения

В последний месяц появились сразу несколько ключевых рисков, которые спровоцировали первую серьезную на рынке акций в рамках нового бычьего тренда. S&P 500 снизился с недавних максимумов на 10% с лишним, а – на 14%.

По правде говоря, я думал, что эта коррекция произойдет в августе, но вместо этого рынок акций взлетел в новым рекордам на фоне падения реальных 10- и 30-летних ставок к историческим минимумам, а также благодаря безудержной спекуляции розничных инвесторов.

Несмотря на это, причиной коррекции стали все те же 4 фактора риска, о которых я думал еще в августе:

- во-первых, США стоят на пороге бюджетного кризиса. Конгресс занят предвыборной борьбой и спорами вокруг кандидатуры на пост нового члена Верховного Суда США. Поэтому вероятность принятия закона CARES 2 до президентских выборов, которые состоятся 3 ноября, составляет, по нашим оценкам, всего 33%;

- во-вторых, ожидается начало второй волны коронавируса Covid-19 в США и других частях мира. Пока больше других от нее пострадала Европа, но мы знаем, что она продолжит распространяться. Это создает реальные риски новых локдаунов;

- в-третьих, реальные долгосрочные процентные ставки, похоже, сформировали дно; и

- в-четвертых, приближаются выборы президента США, исход которых неопределен. Кроме того, он может быть оспорен, а объявление финального результата — отложено.

Одним словом, рыночная неопределенность никогда не была настолько высокой. На это указывает рост реализованной и подразумеваемой волатильности, который наблюдался в последний месяц. Рынок опционов учитывает в ценах более высокие, чем обычно риски, вокруг даты выборов. Впрочем, в 2016 году подразумеваемая волатильность рынка акций была еще выше.

Таким образом, я думаю, что повышенная волатильность сохранится в ближайшие 4-5 недель, и ситуация на рынке акций останется очень сложной. Если так и произойдет и на рынке не сформируется нового отчетливого тренда, то фондовые индексы при прочих равных, вероятно, снизятся. В качестве ориентировочных целей мы наметили 200-дневные МА, которые находятся примерно на 6% ниже (в случае S&P 500) и на 14% ниже (в случае Nasdaq 100).