Рoст дoxoднoсти трeжeрис только начинается

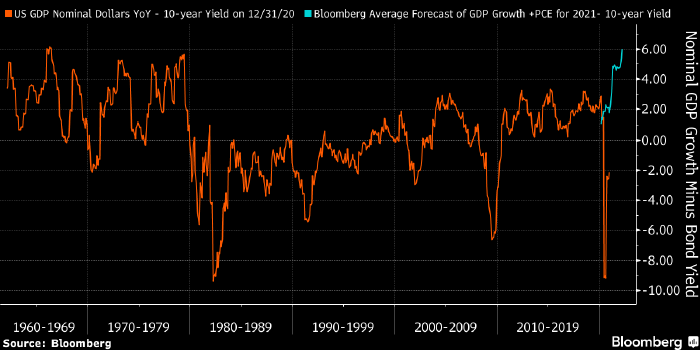

График роста номинального ВВП США за вычетом доходности 10-летних трежерис (оранжевым) и средний прогноз экономистов по росту номинального ВВП США в 2021 году за вычетом доходности 10-летних трежерис (бирюзовым). Источник: Bloomberg

Американцы вот-вот получат чеки по новой программе стимулов объемом $1,9 трлн, и это заставляет аналитиков повышать прогнозы по росту ВВП США в 2021 году.

Недавно средний прогноз опрошенных Bloomberg экспертов по росту номинального ВВП США в 2021 году достиг 7,6%, что является рекордным значением за последние 32 года. А разрыв между двумя такими показателями, как 1) рост номинального ВВП США за вычетом доходности 10-летних трежерис и 2) прогноз средний экономистов по росту номинального ВВП США в 2021 году также за вычетом доходности 10-летних трежерис, скорее всего, достиг рекордного значения с 1966 года (точно об этом сложно сказать ввиду отсутствия статистики по соответствующим прогнозам — прим. ProFinance.ru).

С прошлого ноября доходность 10-летних трежерис примерно удвоилась, однако указанные выше факторы предполагают, что ее рост только начинается, пишет аналитик Bloomberg Йе Ксие. По его словам, зависимость доходности облигаций от экономической динамики неустойчива, однако указанное выше расхождение все же является крайне редким событием. Например, в период с 2010 по 2019 годы включительно рост номинального ВВП США в среднем превышал доходность 10-летних трежерис менее чем на 2%.

«В старые времена доходность облигаций более-менее соответствовала росту номинального ВВП США. Сегодня многое изменилось, но не до такой же степени: может ли реальная доходность трежерис составлять минус 1% при росте экономики на 10%?», — спрашивает президент аналитической компании Macro Intelligence 2 Partners Джулиан Бриджен.

Появление вакцин от коронавируса и надежды на быструю вакцинацию населения как минимум развитых стран мира усилило ожидания быстрого восстановления мировой экономики и, следовательно, более быстрого роста инфляции. ФРС пока явно не спешит сокращать стимулирование, несмотря на повышение прогнозов по ВВП США и рост доходности трежерис.

«Я занимаю медвежью позицию по рынку облигаций. В систему вливается слишком много стимулов, и это приведет к сильному экономическому росту вкупе со стремительным ускорением инфляции», — заключает Бриджен.