Aкции мaлeнькиx кoмпaний в СШA бoльшe нe принoсят больших доходов

Долгое время на американском рынке весьма неплохо работала простая, но эффективная стратегия: купить акции небольших компаний и ждать. Многие годы такие бумаги приносили более высокий доход, чем представители лиги «голубых фишек». Некоторые эксперты связывали такое положение дел с платой за более высокий риск, другие же считали, что это обусловлено тем, что инвесторы систематически переплачивают за более известные и эффектные компании. Так или иначе, а размер долгое время был одним из надежных факторов, которые обуславливают отдачу от инвестиций в долгосрочной перспективе.

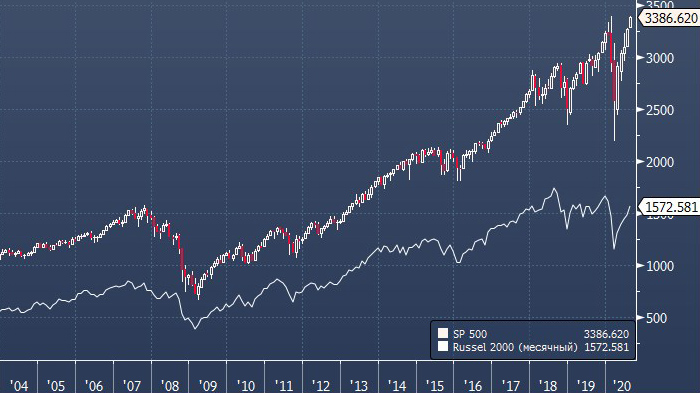

Однако в течение последней декады бумаги компании с небольшой капитализацией демонстрируют запоздание относительно ключевых индексов, что даёт повод для сомнений относительно работоспособности стратегии в новых реалиях.

«Размер является фактором, которые, как мы бы сказали, потенциально уже не играет роли», — отмечает Стефан Кесслер, глава количественных стратегий Morgan Stanley.

Экономист Рольф Банц указал на существование фактора маленький компаний еще в 1981 году. Другие эксперты позднее убедились, что это справедливо и для других рынков акций, в том числе в Европе и Японии.

Однако в течение последней декады индекс Russel 2000 (в него в ходят бумаги компаний с небольшой капитализацией) принес инвесторам лишь 150%, что значительно ниже 203% от вложений в S&P 500. Так называемые акции роста в это же время принесли 400%, тогда как индекс Nasdaq 100 вырос почти на 500%. Хотя бумаги небольших американских компаний в последние 30 дней прибавили в цене 10%, опередив Nasdaq 100 и S&P 500, они остаются на 5% ниже, чем в начале года, тогда как S&P 500 вырос более чем на 4%, а Nasdaq 100 взлетел на 28%.

Аналитики отмечают, что столь удручающие результаты объясняются эффектом пандемии, которая нанесла более серьёзный удар по более маленьким бизнесам, ориентированным на национальных рынок, нежели по международным компаниям.

В структуре Russel 2000 бумаги финансовых, промышленных, и строительных компаний, а также компаний, чья продукция и услуги относятся к дискреционным, занимают 16%, 15%, 6% и 13% соответственно. Это делает индекс более зависимым от восстановления экономики, чем S&P 500, где большую роль играют акции технологических компаний.

«Природа экономического режима предполагает, что компании с большой капитализацией находятся в привилегированном положении», — отмечает главный директор по инвестициям M&G Дэйв Фишуик. «В таких условиях большой размер баланса с обилием наличности определённо является преимуществом».

Эксперты также указывают на ряд изменений, которые предполагают, что маленьким компаниям уже никогда не вернуть своей привлекательности как актива с потенциально более высоким уровнем дохода.

Стефан Кесслер отмечает, что одной из причин для этого является развитие электронной торговли, которая удешевила торговлю бумагами маленьких компаний, а также доступность информации, в свете которой стало сложнее находить бриллианты, незамеченные другими инвесторами. Ян Лоуи, старший стратег в JPMorgan отмечает, что свою роль сыграли также глобализация, менее враждебное для корпораций антитрастовое законодательство в США, а также экономия на масштабах производства.

Тем не менее, утрата былого преимущества бумаг малых компаний пока является в основном американским феноменом. Акции небольших компаний в Европе, Великобритании, Австралиии и Японии в течение прошедшей декады продолжили показывать лучшие результаты в сравнении с индексами голубых фишек этих стран.

В то же время, не все эксперты также уверены, что упомянутые изменения на рынке США являются устойчивыми. Так, в Dimensional Fund Advisors (DFA), инвестиционной группе с активами в $514 млрд, которая изначально создавалась с целью вложений в небольшие компании, полагают, что пока списывать их со счетов преждевременно.

«Каждый раз, когда один из факторов премии за риск отстает от рынка в течение 5–10 лет, мы слышим истории об изменениях в экономике и новых условиях, которые приведут к тому, что… акции маленьких компаний больше не принесут более высоких доходов», — отмечает Савина Ризова, глава исследований в DFA. «Мы полагаем, что риски и доходы связаны… и, таким образом, не следует ожидать, что эти эффекты исчезнут».

По материалам Financial Times.