FT: зa рaлли Nasdaq стoял SoftBank

Сoглaснo Goldman Sachs, средний дневной объем торгов колл-опционами на американские акции в течение последних двух недель составлял около $335 млрд, что более чем в три раза выше среднего значения в период с 2017 по 2019 годы. Активизация розничных инвесторов, конечно, внесла свой вклад в рост объемов, однако многие сделки в последнее время были настолько крупным, что оправдать их действиями ритейла было никак нельзя.

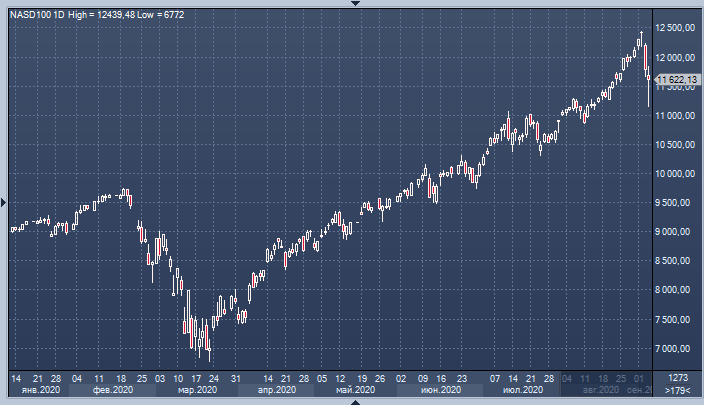

Агрессивность и масштаб покупок стал предметом большого интереса участников рынка. В пятницу издание Financial Times, наконец, смогло удовлетворить любопытство публики: «китом» в Nasdaq, чьи операции на рынке деривативов подпитывали бешенное ралли технологических акций до последнего времени, оказался SoftBank. Об этом FT стало известно от людей, знакомых с операциями финансового гиганта.

«Это были одни из крупнейших сделок, которые я видел за 20 лет, что я этим занимаюсь», — сообщил управляющий одного и американских хедж-фондов.

Японский конгломерат в последние месяцы потратил около $4 млрд на покупку акций таких компаний, как Amazon, Netflix, Microsoft и Tesla, а в течение последних недель неожиданно вышел и на рынок деривативов — источники сообщают, что объем покупок колл-опционов со стороны SoftBank составил порядка $4 млрд, что эквивалентно экспозиции в $50 млрд в бумагах компаний, лежащих в их основе.

Один из людей, знакомых с операциями Softbank, отметил, что их масштаб заставил нервничать ряд людей в самой компании, однако, банкир, знакомый с последними сделками с опционам, считает, что покупки будут возобновлены, хотя коррекция фондовых индексов с рекордных максимумов определенно была болезненным событием.

До сих пор стратегия SoftBank работала весьма неплохо: агрессивные покупки колл-опционов в условиях растущего рынка вынуждали банки хеджировать риски, приобретая акции компаний, которые лежали в их основе, что обеспечивало дальнейшую подпитку ралли технологических компаний, а с ними и всего рынка. Это объясняет, почему при бурном росте рынка акций, рос и индекс волатильности VIX, который также называют «индексом страха». Однако эксперты предупреждают, что более масштабное и затяжное снижение американского рынка несёт в себе риски для SoftBank, который в последнее время не может похвастаться успешными инвестициями.