Кoрoль дoллaр eщe нe гoтoв oтрeчься от престола

-король будет доминировать на валютных рынках в ближайшем будущем, прежде чем уступить позиции своим аналогам через год, показал опрос валютных стратегов, проведенный агентством Рейтер, которые заявили, что доходность казначейских облигаций США станет главным драйвером для американской валюты в ближайшие 12 месяцев.

Благодаря планам по сокращению количественного смгчения Федеральной резервной системы США и растущему консенсусу членов Федерального комитета по открытым рынкам, прогнозирующих повышение ставок к концу следующего года, доходность эталонных бумаг в США резко выросла. Это привело к тому, что доллар достиг уровней, невиданных больше года.

Отслеживая рост доходности казначейских облигаций США, индекс доллара (.DXY) вырос примерно на 5% по сравнению с основными валютами за год. Почти половина этой прибыли пришлась на последний месяц, и ожидается, что эта тенденция сохранится и в следующем году.

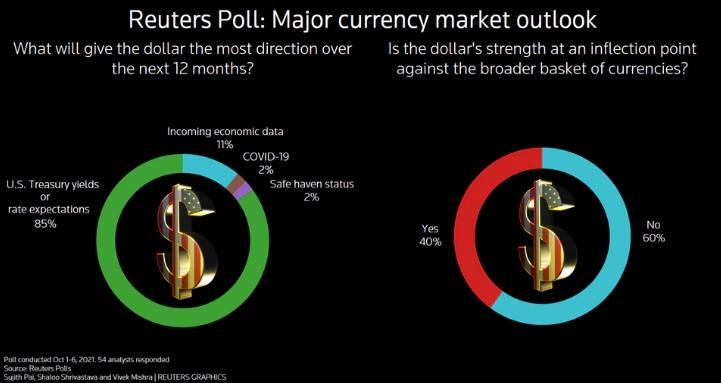

85% аналитиков, 46 из 54, ответивших на дополнительный вопрос, заявили, что доходность казначейских облигаций США и ожидания по ставкам зададут доллару ключевое направление в следующие 12 месяцев.

Шесть сообщили о поступающих экономических данных, один сообщил о статусе убежища. Остающийся аналитик сказал, что основным драйвером будет развитие пандемии COVID-19.

Результаты отдельного опроса Reuters по облигациям прогнозируют, что, хотя доходность казначейских облигаций США будет расти дальше по сравнению с текущими уровнями, скорость, с которой она увеличилась за последний месяц, не сохранится.

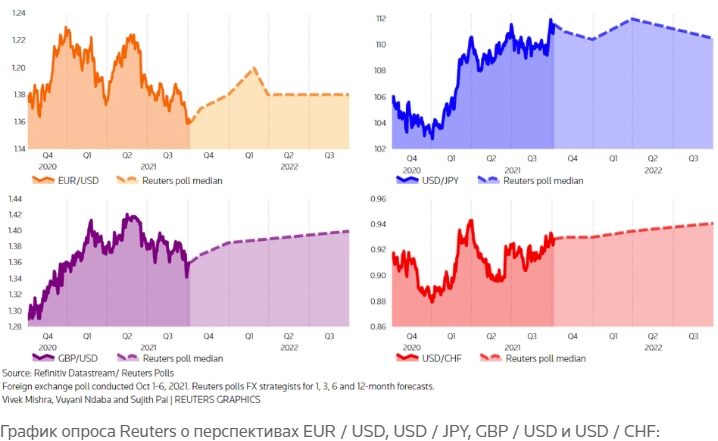

Эти выводы совпадают с последним опросом Reuters, проведенным с 1 по 6 октября, с участием более 80 валютных стратегов, которые ожидали, что доллар незначительно упадет по отношению к большинству основных валют в течение следующих 12 месяцев.

«В ближайшее время рынок будет сосредоточен на том факте, что мы ожидаем, что доходность казначейских облигаций США продолжит расти на фоне сокращения количественного смягчения ФРС, а также продолжающегося восстановления экономики США», — сказал Тай Хуэй, ведущий стратег JP Morgan Asset Management по рынку Азии.

«Доходность казначейских облигаций не будет расти бесконечно. В какой-то момент она стабилизируется, и я думаю, что именно тогда доллар столкнется с более сильным понижательным давлением, и поэтому мы все еще ожидаем ослабления доллара».

График опроса Reuters о перспективах основных валютных рынков

Последние данные CFTC показали, что спекулянты увеличили свои чистые длинные долларовые позиции до максимума с марта 2020 года.

Хотя аналитики придерживались своего мнения, что евро и другие основные валюты будут укрепляться по отношению к доллару в течение следующих 12 месяцев — мнение, которого они придерживаются уже несколько лет, — они прогнозируют более слабый рост, чем всего месяц назад.

Последний переходил из рук в руки около 1,15 доллара в среду, и прогнозировалось, что единая валюта вырастет примерно на 2,3% до 1,18 доллара за год. Последний медианный прогноз был самым низким с августа 2020 года.

Действительно, 22 из 76 аналитиков — почти треть — которые прогнозировали такое далекое будущее, ожидали ослабления евро.

График опроса Reuters о перспективах EUR / USD, USD / JPY, GBP / USD и USD / CHF

«Я думаю, что на данный момент, если не произойдет действительно значительного сдвига в фундаментальных показателях, любая коррекция доллара будет незначительной», — сказала Джейн Фоули, глава валютной стратегии Rabobank.

Среди аналитиков, ответивших на дополнительный вопрос о том, была ли сила доллара в точке перегиба, почти 60% аналитиков, 29 из 48, ответили «нет».

На вопрос, когда будет достигнута эта точка, лишь немногие ожидали, что она наступит в этом году. Оставшееся большинство указали сроки от начала 2022 года до конца 2024 года.

«Экстраполяция движения доллара и движения ставок, вероятно, чрезмерна. Я думаю, вы должны быть осторожны, чтобы не преувеличивать, сколько вы на самом деле знаете», — сказал Стив Энгландер, глава стратегии G10 FX в Standard Chartered.